Béren kívüli juttatási rendszer

Egy vállalat eredményességében a képzett munkaerő mellett a munkatársak hosszú távon, gyakorlatban megszerzett tapasztalata is döntő fontosságú. Az értékes munkaerő megtartása egyre nagyobb szerepet kap a vállalat életében, ehhez azonban a versenyképes fizetés önmagában gyakran nem elegendő. Az alkalmazottak kötődésének erősítésére, lojalitásuk növelésére elterjedt megoldás a béren kívüli jutattási rendszer alkalmazása, melyek közül az egészség- és önsegélyező pénztár – a munkavállalók döntése szerint – az egyik legnépszerűbb elem.

Az egészség- és önsegélyező pénztári tagdíj-hozzájárulással a munkáltató elsősorban megalapozhatja munkavállalói egészségének védelmét, de a morális mellett racionális szempontok is szólnak a munkatársak egészség megőrzésének támogatására; csökkenthetők és megelőzhetők a betegség miatt kieső munkanapok száma, ezzel a munkáltató táppénz jellegű kiadásai.

A munkáltatónak 2019-től is van lehetősége munkavállalói részére önkéntes pénztári befizetést teljesíteni, azonban a különböző juttatási formák adózása jelentősen változott. A támogatás befizetésére 3 lehetőség kínálkozik:

- munkáltatói tagdíjátvállalásként;

- munkáltatói adományként; vagy

- célzott szolgáltatásként.

Azért is érdemes a juttatás választhatóságában gondolkodni, mivel mindegyik választható forma esetében a juttatás mértéke magasabb, mint a dolgozó részére adható munkabér, „így kerülhet a legmagasabb összeg a munkavállaló zsebébe”.

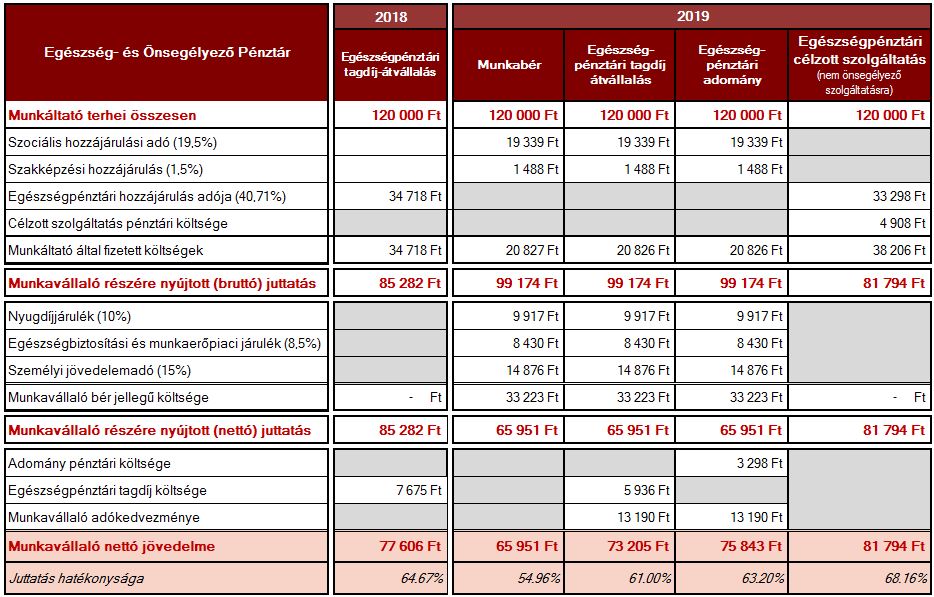

A táblázatban a különböző módon történő tagdíjbefizetések levezetése látható, munkáltatói költség és munkavállalói nettójuttatás oldalról is.

A könnyebb összehasonlítás érdekében kiindulásként minden alkalommal egységesen a munkáltató összes költségnek a 120.000Ft/év/munkavállalót vettük alapul (10.000Ft/hó/fő).

A Munkáltatói tagdíjátvállalás és a Munkáltatói adomány

Munkáltatói tagdíj átvállalás:

A munkáltató által minden legalább 6 hónapja alkalmazásban álló munkatárs részére, egyenlő arányban vagy mértékben, jövedelemarányos vagy fix tagdíjbefizetés, tagonként havonta összeghatár nélkül adható.

Meghatározott munkavállalói kör támogatása, az adomány:

A munkáltatónak a rendszeres egészség- és önsegélyező pénztári hozzájáruláson felül lehetősége van – eseti adomány formájában – egy preferált munkavállalói kört is támogatni.

Legfontosabb tudnivalók:

- A pénztártag a részére fizetett munkáltatói tagdíjak illetve adományok után jövedelemként adózik, azonban a tag jogosult igénybe venni a 20%-os adókedvezményt, az évi 150e Ft-os felsőkorlát mértékéig.

- Munkáltatói tagdíj esetén a befizetések alapok közötti felosztása a tagdíjfelosztás szabályai szerint történnek;

- Adomány esetén a befizetések pénztári terheit a Munkáltató és a Pénztár között előzetesen megkötött Támogatói szerződés tartalmazza;

- A Munkáltató Munkáltatói tagdíjfizetési vagy/és Adományozási szerződést köt a Pénztárral, a szerződés a pénztár és a munkáltató között – tagdíjfizetési kötelezettség átvállalására vonatkozóan – jön létre, a pénztártagság a munkavállalóra illetve az ő egyéni számla-vezetésére vonatkozik.

- A munkáltatói tagdíj és az adomány minden esetben a munkavállaló pénztártag egyéni számlájára kerül, így annak tartalékolásáról, göngyöléséről és felhasználásáról a munkavállaló (vagy szolgáltatásra jogosult közeli hozzátartozója) szabadon dönt;

- A tag számláján lévő tagdíj felhasználható termékvásárlásra, egészségügyi szolgáltatások igénybevételére és önsegélyező szolgáltatásokra is (szülési segély, gyermekgondozási támogatás, lakáscélú jelzáloghitel törlesztés, stb);

- A Pénztár a munkáltatói tagdíj vagy adomány összegéről a következő évben Adóigazolást küld a munkavállaló részére;

- A munkáltató a munkáltatói tagdíj vagy adomány esetében a munkavállaló közterheit levonja és a levonás utáni összeget utalja a tag pénztári számlájára.

Célzott támogatás:

- A munkáltató választhatja ki és döntheti el az általa célzott szolgáltatásként finanszírozni kívánt szolgáltatást;

- Egyes meghatározott juttatásként adható, így ennek megfelelően adózik;

- A Munkáltató szerződést köt a Pénztárral a Célzott szolgáltatásra;

- A Pénztártag részére befizetett összegek NEM a tag egyéni számlájára kerülnek, azt a Pénztár egy elkülönített szolgáltatási számlán kezeli;

- A Munkáltató által utalt keretből csak a Munkáltató által meghatározott tagok költhetnek a Munkáltató által meghatározott szolgáltatásokra;

- A Munkáltató határozza meg a szerződésben, hogy az egyes munkavállalói részére mekkora összeget finanszíroz;

- a munkáltató rendelkezik arról, hogy mi az eljárás a munkavállaló munkaviszonyának a szolgáltatás igénybevételét megelőzően történt megszűnésekor;

- A célzott szolgáltatás a Munkáltató részére más adminisztrációs terhet jelent, a szerződés kötésen túl éves elszámolás, egyenleg figyelés, igénybevevő munkavállalói kör rendszeres egyeztetés, kilépők esetén keret elszámolás, stb.